В современном мире крупные предприятия и бизнес-объединения сталкиваются с необходимостью эффективно управлять своими ресурсами и оптимизировать свои финансовые потоки. Разработанная система распределения и контроля помогает этим организациям достигать поставленных целей и обеспечивать устойчивое развитие. В данном контексте важно понимать, как правильно организовать внутренние и внешние потоки капитала, чтобы обеспечить максимальную эффективность и минимизировать риски.

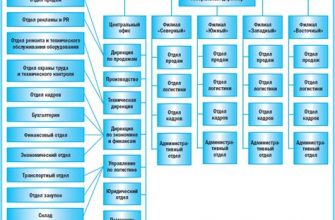

Одним из основных направлений является понимание механизмов управления ресурсами на уровне различных структурных единиц. Как правило, каждая из этих единиц имеет свои особенности и задачи, которые требуют специфического подхода. Это включает в себя как финансовое планирование, так и стратегическое распределение средств для достижения целей группы.

Важнейшей задачей для таких объединений становится создание сбалансированной системы, позволяющей не только оптимизировать расходы, но и использовать доступные ресурсы наиболее эффективно. В данном контексте, рассмотрение различных методов и подходов управления помогает выработать оптимальные решения, направленные на успешное функционирование всего объединения.

Роль материнской компании в холдинге

Важнейшими задачами материнской компании являются:

| Функция | Описание |

|---|---|

| Управление | Определение общего курса развития и контроль за соблюдением стратегических целей, установленных для всех дочерних компаний. |

| Координация | Обеспечение взаимодействия между дочерними предприятиями, что способствует оптимальному распределению ресурсов и минимизации дублирования функций. |

| Финансирование | Организация и распределение финансовых потоков внутри группы, а также привлечение внешних инвестиций для поддержания роста и развития всей структуры. |

| Контроль | Наблюдение за деятельностью дочерних компаний, анализ их результатов и принятие необходимых мер для обеспечения соответствия общим требованиям и стандартам. |

Помимо этих функций, материнская компания обеспечивает консолидацию отчетности и управление рисками, которые могут возникнуть в рамках группы. Она также играет важную роль в формировании корпоративной культуры и внедрении общих стандартов и практик, что способствует единообразию и эффективному взаимодействию всех компаний в группе.

Таким образом, материнская компания выступает не только как управляющая сила, но и как связующее звено, обеспечивающее целостность и гармоничное функционирование холдинга.

Финансовое планирование и контроль

Эффективное управление финансами играет важную роль в обеспечении устойчивости и роста любой бизнес-группы. Процесс планирования и мониторинга бюджета помогает организациям достигать своих долгосрочных целей и поддерживать стабильное развитие. Систематическое подход к этим вопросам позволяет избежать финансовых трудностей и оптимизировать ресурсы.

Важными элементами планирования являются:

- Бюджетирование: Создание детализированного бюджета, который включает прогнозы доходов и расходов, позволяет управлять денежными потоками и контролировать затраты. Это может включать как краткосрочные, так и долгосрочные бюджеты, которые помогают определять финансовые потребности и ставить реалистичные цели.

- Финансовое прогнозирование: Анализ будущих финансовых потоков и оценка потенциальных доходов и расходов помогают принимать обоснованные решения и корректировать курс в случае изменений в рыночной среде. Прогнозирование помогает также оценить влияние внешних факторов на финансовые показатели.

- Контроль исполнения бюджета: Регулярный мониторинг фактических расходов и доходов по сравнению с планируемыми показателями позволяет выявлять отклонения и оперативно реагировать на них. Это включает анализ причин отклонений и принятие мер по корректировке плана или бюджета.

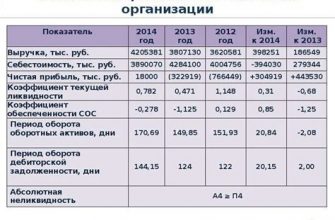

- Оценка эффективности: Использование ключевых финансовых показателей для оценки эффективности финансового управления и выявления областей для улучшения. Это может включать анализ рентабельности, ликвидности, финансовой устойчивости и других метрик.

Для достижения лучших результатов важно интегрировать процесс планирования с другими аспектами управления, такими как стратегическое развитие, оценка рисков и инвестиционные решения. Системный подход к управлению финансами способствует не только оперативному решению текущих задач, но и долгосрочному стратегическому планированию.

Стратегии диверсификации и их эффекты

Диверсификация представляет собой важный инструмент управления, позволяющий организациям уменьшить риски и увеличить свои доходы. Она подразумевает расширение деятельности компании за счет выхода на новые рынки или внедрения новых продуктов. Этот подход позволяет бизнесу не зависеть от одного источника прибыли и обеспечивает большую стабильность в условиях неопределенности.

Важнейшим аспектом диверсификации является выбор направлений, которые наиболее соответствуют текущим возможностям и потребностям компании. При этом необходимо учитывать как внутренние, так и внешние факторы. Например, если компания решает расширить свое присутствие на новых рынках, она должна тщательно изучить их особенности и потенциальные риски. Подобный подход способствует снижению негативного влияния на общий бизнес, если один из сегментов рынка столкнется с проблемами.

Одним из основных эффектов диверсификации является снижение рисков. Расширение бизнес-портфеля помогает сгладить возможные колебания в доходах и уменьшить зависимость от одного источника прибыли. Кроме того, это может открыть новые возможности для роста и развития, а также повысить общую конкурентоспособность компании.

Тем не менее, добавление новых элементов в бизнес также связано с определенными вызовами. Необходимы ресурсы для изучения новых рынков и внедрения новых продуктов, что может потребовать дополнительных инвестиций и времени. Важно правильно сбалансировать эти затраты и потенциальные выгоды, чтобы максимизировать эффект от диверсификации.

Таким образом, диверсификация представляет собой мощный инструмент, который, при правильном применении, может значительно укрепить позицию компании на рынке. Однако для достижения наилучших результатов важно тщательно продумывать каждое направление и учитывать все возможные риски и преимущества.

Управление рисками в холдинговых группах

В условиях динамичного рынка и нестабильной экономики для холдинговых групп критически важно эффективно управлять возможными угрозами. Эффективное управление рисками помогает минимизировать потенциальные потери и способствует более стабильному развитию бизнеса. Основная задача заключается в идентификации, оценке и управлении различными типами рисков, которые могут повлиять на деятельность группы компаний.

В первую очередь, важно провести тщательный анализ всех возможных рисков, с которыми могут столкнуться отдельные компании в составе холдинга. Это могут быть финансовые риски, связанные с изменениями валютных курсов или процентных ставок, операционные риски, касающиеся производственных процессов, и рыночные риски, возникающие из-за изменений спроса и предложения. Также необходимо учитывать юридические и регуляторные риски, которые могут возникнуть в результате изменений в законодательстве.

Следующим шагом является оценка вероятности наступления каждого риска и его потенциального воздействия на бизнес. Это позволяет расставить приоритеты и сосредоточиться на самых значимых угрозах. Важно внедрить системы мониторинга и раннего предупреждения, которые будут своевременно информировать руководство о появлении новых рисков или изменении существующих условий.

На основе проведенного анализа и оценки рисков разрабатываются меры по их минимизации. Это может включать в себя внедрение страхования, диверсификацию активов, внедрение внутренних контролей и процедур или пересмотр бизнес-процессов. Непрерывное обновление и пересмотр рисковых управленческих практик являются залогом успешного управления и адаптации к изменяющимся условиям рынка.

В завершение, для обеспечения эффективного управления рисками важно также обучать персонал и развивать корпоративную культуру, ориентированную на осознание и управление рисками. Только комплексный подход и интеграция рисковых факторов в стратегическое планирование помогут холдинговой группе успешно справляться с вызовами и достигать поставленных целей.

Анализ эффективности инвестиционных проектов

Оценка успешности вложений представляет собой важный элемент управления корпоративными активами. Этот процесс включает в себя не только измерение текущих результатов, но и прогнозирование долгосрочных последствий, связанных с инвестициями. Эффективный подход к анализу требует комплексного рассмотрения различных факторов, влияющих на будущие доходы и риски.

Для проведения качественной оценки инвестиционных проектов часто применяются следующие методы:

- Анализ чистой приведенной стоимости (NPV) – вычисление разницы между приведенной стоимостью ожидаемых денежных потоков и первоначальными инвестициями. Этот метод помогает определить, приносит ли проект дополнительную ценность.

- Внутренняя норма доходности (IRR) – расчет процента доходности, при котором приведенная стоимость будущих денежных потоков равна инвестиционным затратам. Высокий IRR указывает на привлекательность проекта.

- Период окупаемости – время, необходимое для возврата первоначальных инвестиций. Короткий срок окупаемости может свидетельствовать о более высоком уровне ликвидности и меньших рисках.

- Анализ безубыточности – определение объема продаж, при котором проект начинает приносить прибыль. Этот метод помогает оценить минимальные требования для достижения финансового успеха.

Постоянный мониторинг и пересмотр инвестиционных проектов на основе текущих данных позволяют оперативно реагировать на изменения рыночной ситуации и адаптировать планы. Это помогает минимизировать риски и оптимизировать портфель вложений в соответствии с долгосрочными целями компании.

Анализ эффективности инвестиционных проектов

Эффективность инвестиционных проектов играет центральную роль в успехе любой компании, особенно в больших группах и структурах, где управление активами и ресурсами требует тщательного подхода. Этот процесс включает в себя оценку того, насколько правильно и успешно были использованы инвестиции для достижения поставленных целей и получения максимальной прибыли. Важно учитывать, как различные параметры и показатели влияют на общую производительность проектов и их финансовые результаты.

Анализ включает несколько ключевых элементов: оценка ожидаемой доходности, анализ рисков и определение фактического влияния вложений на финансовые результаты компании. Для этого используются различные методики и инструменты, такие как расчет чистого приведенного дохода (NPV), внутренней нормы доходности (IRR) и других финансовых коэффициентов, которые помогают определить, насколько целесообразно продолжать или завершать проект.

Кроме того, важным аспектом является мониторинг и коррекция хода проектов. Поскольку рыночные условия и внутренние факторы могут меняться, регулярная оценка эффективности позволяет оперативно реагировать на любые изменения и корректировать планы, чтобы поддерживать оптимальное направление развития и достижения целей.

Таким образом, грамотный анализ эффективности инвестиционных проектов не только позволяет оценить результаты вложений, но и помогает формировать обоснованные решения для будущих инвестиций и управления ресурсами, что в конечном итоге влияет на общий успех и устойчивость компании.