В современном мире финансовые стратегии приобретают всё большую значимость, особенно для тех, кто стремится добиться значительных успехов в своей экономической деятельности. Рынок предлагает широкий выбор инструментов и подходов, которые помогают не только грамотно планировать свои денежные потоки, но и эффективно распоряжаться ресурсами. Это требует не только знаний, но и умения применять их в реальных условиях.

Создание устойчивого финансового фундамента начинается с выбора подходящих методов и инструментов, которые помогут оптимизировать использование средств и минимизировать риски. При этом важно учитывать как общие тенденции, так и индивидуальные особенности своей финансовой ситуации.

Разработка успешной стратегии включает в себя умение анализировать различные варианты, делать взвешенные решения и постоянно следить за изменениями на финансовом рынке. Важным аспектом является не только правильный выбор инструментов, но и умение адаптировать их под свои потребности и цели.

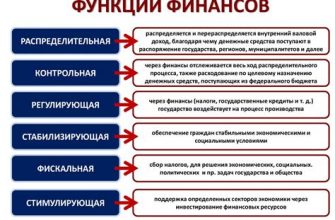

Выбор стратегий и подходов

Существует несколько ключевых направлений, которые можно рассмотреть при выборе подходящей стратегии:

- Долгосрочные инвестиции: Эти стратегии ориентированы на постепенное накопление капитала и предполагают использование активов, которые будут приносить доход в течение продолжительного времени.

- Краткосрочные операции: Эти методы включают в себя более частое изменение активов с целью получения быстрой прибыли, что требует активного мониторинга и гибкости.

- Сбалансированные стратегии: Комбинируют элементы долгосрочных и краткосрочных подходов, позволяя диверсифицировать риски и распределять ресурсы более гибко.

- Специализированные подходы: Такие стратегии фокусируются на определенных отраслях или типах активов, требующих глубокого понимания их динамики и особенностей.

При выборе стратегии важно учитывать собственные финансовые цели, временные горизонты и уровень допустимого риска. Эти факторы помогут вам определить наиболее подходящие методы для эффективного достижения поставленных задач.

Также следует учитывать, что финансовые условия и рыночная среда постоянно меняются, что может потребовать адаптации выбранной стратегии в зависимости от новых обстоятельств. Подходящий выбор методов и стратегий обеспечит успешное достижение ваших целей и максимизацию возможного дохода.

Анализ финансовых инструментов

При работе с капиталом важно тщательно изучить доступные финансовые инструменты. Каждый инструмент имеет свои особенности и может подходить для различных целей и стратегий. Понимание того, какие возможности предоставляют разные финансовые инструменты, позволяет выбрать наиболее подходящие для достижения желаемых результатов.

Финансовые инструменты можно классифицировать по нескольким критериям. Обычно их делят на:

- Активы, такие как акции и облигации;

- Инвестиционные фонды и биржевые фонды (ETFs);

- Деривативы, включая опционы и фьючерсы;

- Криптовалюты и альтернативные активы.

Каждая из этих категорий имеет свои особенности и риски, которые необходимо учитывать при принятии решений. Например, акции представляют собой долевые инструменты, которые могут обеспечить высокий доход, но также сопряжены с рисками высокой волатильности. Облигации, с другой стороны, могут предложить более стабильный доход, но с меньшим потенциалом роста.

Инвестиционные фонды и биржевые фонды предлагают возможность диверсификации, что может снизить риск и повысить стабильность доходов. Деривативы, такие как опционы и фьючерсы, могут быть использованы для хеджирования рисков или спекулятивных целей, но требуют глубокого понимания их работы и потенциальных последствий.

Важным аспектом является также изучение новых и альтернативных активов, таких как криптовалюты, которые могут предложить значительный потенциал роста, но также подвержены высокому уровню риска и волатильности.

Понимание характеристик и механизмов работы различных финансовых инструментов позволяет более точно определить, какие из них лучше всего соответствуют вашим инвестиционным целям и рисковым предпочтениям.

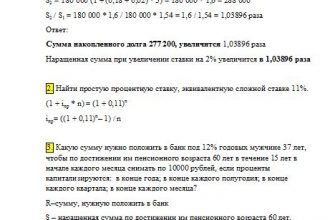

Оценка рисков и доходности

Чтобы оценить риски и доходность, следует принять во внимание несколько ключевых факторов:

- Историческая доходность: Анализ прошлых результатов инвестиционных инструментов может предоставить представление о их возможной будущей доходности. Однако важно помнить, что прошлые показатели не гарантируют будущие результаты.

- Волатильность: Это мера изменчивости цен на активы. Более высокая волатильность может означать как больший потенциал доходности, так и более значительные риски.

- Финансовые показатели: Оценка финансовых отчетов и показателей компаний может помочь понять их устойчивость и способности к генерации прибыли в будущем.

Кроме того, стоит учитывать:

- Макроэкономические факторы: Экономическая среда, включая инфляцию, ставки процента и экономический рост, может существенно влиять на доходность инвестиций.

- Инвестиционные горизонты: Долгосрочные и краткосрочные инвестиции могут иметь разные уровни риска и доходности, что следует учитывать при формировании портфеля.

- Инвестиционная цель: Четкое понимание целей, будь то накопление капитала, получение текущего дохода или обеспечение безопасности, поможет выбрать наиболее подходящие инструменты.

Наконец, важно помнить, что оптимальная стратегия – это та, которая соответствует вашему личному финансовому положению и инвестиционным целям. Регулярный пересмотр и корректировка оценки рисков и доходности помогут поддерживать баланс и достигать желаемых результатов.

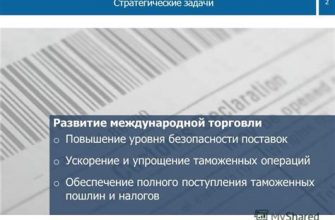

Управление капиталом и распределение

Эффективное распределение ресурсов играет ключевую роль в успешном достижении финансовых целей. Основная цель этого процесса заключается в максимизации прибыли при минимизации рисков, что достигается за счет грамотного планирования и оценки различных инвестиционных вариантов.

Для эффективного управления капиталом необходимо учитывать несколько важных аспектов:

- Определение целей: Первоначально следует ясно определить цели и задачи, которые вы хотите достичь. Это могут быть как краткосрочные, так и долгосрочные цели, которые помогут формировать общую стратегию распределения средств.

- Анализ активов: Оцените текущие активы и их потенциал. Важно понимать, какие из них приносят наибольшую отдачу, а какие могут быть менее прибыльными или слишком рискованными.

- Диверсификация: Распределение средств между различными активами и инвестициями поможет снизить риски и повысить устойчивость портфеля к колебаниям рынка. Это включает в себя вложения в различные классы активов, такие как акции, облигации, недвижимость и другие инструменты.

- Мониторинг и корректировка: Постоянный мониторинг эффективности вашего портфеля и при необходимости внесение изменений являются важной частью процесса управления капиталом. Рынок постоянно меняется, и важно адаптироваться к новым условиям и тенденциям.

Следуя этим принципам, вы сможете более эффективно управлять своими ресурсами, оптимизировать их распределение и увеличить вероятность достижения поставленных финансовых целей.

Оптимизация портфеля для долгосрочного роста

Процесс оптимизации включает в себя выбор и распределение активов таким образом, чтобы достичь наилучшего соотношения между потенциальной доходностью и допустимыми рисками. Это требует тщательного анализа существующих инвестиционных инструментов и их взаимного влияния на общую эффективность портфеля.

Необходимость постоянного пересмотра и корректировки состава портфеля обусловлена изменениями на финансовых рынках и в экономической среде. Грамотный подход к этим изменениям позволяет адаптировать стратегию и использовать новые возможности для достижения поставленных целей.

Для успешного долгосрочного роста важно учитывать как внешние экономические факторы, так и внутренние характеристики каждого инвестиционного инструмента. Такой системный подход способствует созданию гибкой и эффективной инвестиционной стратегии, которая отвечает вашим финансовым целям и предпочтениям.

Оптимизация портфеля для долгосрочного роста

Долгосрочное увеличение капитала требует стратегического подхода к формированию и поддержке инвестиционного портфеля. Достижение устойчивого роста невозможно без тщательной проработки и корректировки активов, которые вы выбираете. Этот процесс включает в себя несколько ключевых аспектов, которые помогают обеспечить максимальную эффективность ваших вложений в течение многих лет.

Для достижения поставленных целей необходимо учитывать следующие аспекты:

- Анализ текущего состояния: Регулярная проверка состояния портфеля поможет выявить любые отклонения от первоначального плана и определить, какие активы нуждаются в корректировке.

- Диверсификация: Распределение активов по различным классам и секторам позволяет снизить риски и увеличить вероятность получения стабильной доходности.

- Корректировка пропорций: В зависимости от изменений в рыночной ситуации и личных финансовых целей, может потребоваться корректировка долей различных активов в портфеле.

- Учёт изменений в экономике: Экономические условия и рыночные тренды могут влиять на доходность инвестиционных инструментов, поэтому важно следить за ними и вносить изменения по мере необходимости.

Каждый из этих элементов играет важную роль в процессе оптимизации портфеля. Регулярное обновление стратегии и внимательное отношение к деталям помогут обеспечить долгосрочный успех и стабильный рост ваших инвестиций.