В мире современного бизнеса существует множество инструментов, которые позволяют компаниям максимально эффективно использовать свои ресурсы и достигать поставленных целей. Один из таких инструментов значительно повышает потенциал компании в привлечении дополнительных средств и увеличении своей рыночной стоимости. Этот механизм используется для того, чтобы ускорить рост и расширение компании, используя внешние ресурсы и капиталы.

Компании, применяющие данный подход, могут значительно увеличивать свои доходы за счет грамотного использования заемных средств. Это позволяет предпринимателям не только покрывать текущие расходы, но и инвестировать в развитие и модернизацию производства, расширение ассортимента товаров и услуг. При правильном применении, этот метод позволяет значительно увеличить прибыль и уменьшить сроки достижения финансовых целей.

Однако, важно помнить, что этот механизм несет в себе и определенные риски. Неправильное использование может привести к увеличению долговой нагрузки и финансовым проблемам. Поэтому грамотное управление и тщательный анализ ситуации играют ключевую роль в успешном применении этого инструмента. Важно понимать основные принципы и методы его использования, чтобы извлечь максимальную пользу и минимизировать возможные риски.

Механизмы воздействия на доходность бизнеса

Прежде всего, стоит отметить, что одним из основных механизмов является грамотное управление ресурсами. Оптимальное распределение капитала, человеческих ресурсов и времени позволяет добиваться наилучших результатов при минимальных затратах. Это включает в себя анализ текущих потребностей и возможностей бизнеса, а также прогнозирование будущих тенденций.

Другим важным аспектом является привлечение инвестиций. Вливание дополнительных средств в бизнес может значительно повысить его доходность. Это возможно благодаря расширению производства, внедрению новых технологий и выходу на новые рынки. Однако, привлечение инвестиций требует тщательного анализа и планирования, чтобы избежать потенциальных рисков и убытков.

Не менее важную роль играют инновации и технологические улучшения. Внедрение современных технологий и автоматизация процессов могут существенно повысить производительность и уменьшить издержки. Компании, которые активно используют инновации, имеют больше шансов на успех в условиях высокой конкуренции.

Кроме того, значительное влияние на доходность оказывает маркетинговая стратегия. Эффективные маркетинговые кампании и грамотное позиционирование продукции на рынке способствуют увеличению продаж и улучшению репутации бренда. Маркетинговые усилия должны быть направлены на привлечение и удержание клиентов, что в конечном итоге положительно сказывается на финансовых показателях.

В заключение, стоит подчеркнуть важность управления рисками. Контроль и минимизация потенциальных угроз, таких как колебания рынка, изменения в законодательстве или внутренние проблемы, позволяют стабилизировать доходы и обеспечить устойчивый рост. Комплексный подход к управлению рисками помогает бизнесу адаптироваться к изменяющимся условиям и сохранять конкурентоспособность.

Таким образом, использование различных механизмов воздействия на доходность является неотъемлемой частью успешного ведения бизнеса. Комбинируя различные методы и подходы, компании могут значительно улучшить свои финансовые результаты и укрепить свои позиции на рынке.

Риски и преимущества использования

Использование механизма увеличения капитала может приносить значительные выгоды, но одновременно сопряжено с определенными угрозами. В этом разделе мы рассмотрим, какие положительные стороны можно извлечь из применения данного инструмента, а также какие возможные опасности следует учитывать.

Одним из главных плюсов является возможность значительного увеличения прибыли на вложенный капитал. С помощью заемных средств компания может расширять свои операции, инвестировать в новые проекты и ускорять рост. При правильном управлении это приводит к повышению доходов и укреплению позиций на рынке.

Однако существуют и риски. Прежде всего, это обязательства по возврату займов. Если доходы компании не будут достаточными для покрытия долговых выплат, это может привести к финансовым затруднениям и даже к банкротству. Кроме того, увеличение доли заемного капитала в структуре активов повышает финансовую нагрузку, что может ограничить возможности для новых инвестиций и развития.

Чтобы детально рассмотреть преимущества и риски, приведем их в виде таблицы:

| Преимущества | Риски |

|---|---|

| Увеличение прибыли на вложенный капитал | Обязательства по возврату займов |

| Расширение операций и рост бизнеса | Увеличение финансовой нагрузки |

| Возможность инвестиций в новые проекты | Ограничение возможностей для новых инвестиций |

| Укрепление рыночных позиций | Риск банкротства при недостаточности доходов |

Для минимизации рисков важно тщательно планировать и анализировать финансовые потоки, а также оценивать потенциальные угрозы. Важную роль играет диверсификация источников доходов и наличие резервных фондов, что позволит снизить зависимость от заемных средств и уменьшить финансовые риски.

Как выбрать оптимальный уровень рычага

Выбор наиболее подходящего уровня заимствований требует тщательного анализа и понимания специфики бизнеса. Этот раздел статьи посвящен рассмотрению ключевых факторов, которые необходимо учитывать для достижения максимальной эффективности и минимизации рисков.

Первый шаг к определению оптимального уровня заимствований — это оценка текущего состояния компании. Необходимо проанализировать финансовую устойчивость, ликвидность и рентабельность. Важно учесть текущие и планируемые доходы, а также возможные изменения в рыночной конъюнктуре.

Также стоит обратить внимание на структуру капитала. Баланс между собственными и заемными средствами играет решающую роль в устойчивости и гибкости бизнеса. Чем выше доля заемных средств, тем выше финансовые риски, но и потенциал доходности может быть значительным.

Рассмотрение конкурентной среды также является важным аспектом. Анализируя стратегии основных конкурентов, можно определить, какой уровень заимствований является приемлемым в данной отрасли. Это поможет не только выдерживать конкуренцию, но и использовать заимствования для достижения стратегических целей.

Ниже приведена таблица с основными факторами, влияющими на выбор уровня заимствований:

| Фактор | Описание |

|---|---|

| Текущие финансовые показатели | Оценка ликвидности, рентабельности и стабильности доходов |

| Структура капитала | Соотношение собственных и заемных средств |

| Рыночные условия | Анализ конкурентной среды и экономических тенденций |

| Риски и возможности | Идентификация потенциальных угроз и преимуществ |

| Цели и стратегия | Долгосрочные и краткосрочные цели компании |

Учитывая эти факторы

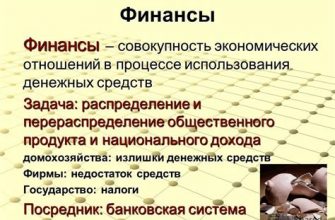

Финансовый рычаг: основы и принципы

В данной части статьи рассмотрим фундаментальные концепции, которые лежат в основе управления финансами на уровне бизнеса. Понимание этих основ помогает принимать обоснованные решения, направленные на увеличение прибыли и снижение рисков.

В основе успешного управления финансами лежат несколько ключевых принципов. Прежде всего, важно знать, как различные источники капитала могут влиять на доходность и устойчивость компании. Основное внимание уделяется выбору между собственными и заемными средствами, а также эффективному их использованию.

Также критически важно учитывать факторы, влияющие на способность компании выполнять свои обязательства. Принципы управления долгами, кредитными линиями и другими финансовыми обязательствами формируют основу для устойчивого развития и роста бизнеса.

Еще один важный аспект заключается в правильном подходе к планированию и прогнозированию. Эффективное использование финансовых ресурсов требует тщательного анализа будущих денежных потоков и сценариев развития. Это позволяет компаниям гибко реагировать на изменения в экономической среде и сохранять конкурентоспособность.

Таблица ниже демонстрирует основные принципы управления финансами и их влияние на различные аспекты бизнеса:

| Принцип | Описание | Влияние на бизнес |

|---|---|---|

| Управление капиталом | Выбор между собственными и заемными средствами | Оптимизация структуры капитала, увеличение доходности |

| Планирование и прогнозирование | Анализ будущих денежных потоков | Снижение рисков, повышение устойчивости |

| Управление долгами | Контроль за обязательствами и кредитными линиями | Стабильность финансовых показателей, снижение затрат на обслуживание долга |

Итак, основы и принципы управления финансами формируют фундамент для принятия стратегически важных решений. Эти принципы помогают не только повышать доходность, но и обеспечивать устойчивость и долгосрочный рост компании в условиях меняющегося рынка.

Финансовые инструменты предприятия: понятие и функционирование

Основные принципы применения этих инструментов можно разделить на несколько ключевых аспектов:

| Принцип | Описание |

|---|---|

| Оптимизация структуры капитала | Предполагает выбор наиболее эффективного соотношения между собственными и заемными средствами, что позволяет минимизировать стоимость капитала и увеличить рентабельность. |

| Диверсификация рисков | Включает распределение инвестиций между различными проектами и активами, что снижает общий риск и повышает стабильность доходов. |

| Мониторинг и контроль | Означает постоянное отслеживание финансовых показателей и оперативное реагирование на изменения в экономической среде, что позволяет поддерживать устойчивость бизнеса. |

| Эффективное управление затратами | Включает в себя анализ и оптимизацию всех видов затрат, что способствует повышению прибыльности и конкурентоспособности компании. |

Понимание этих основ позволяет компаниям более уверенно использовать финансовые инструменты для достижения своих стратегических целей. Ключевым аспектом является не только выбор правильных методов, но и их грамотное применение в конкретных условиях, учитывая особенности рынка и внутренние ресурсы компании.