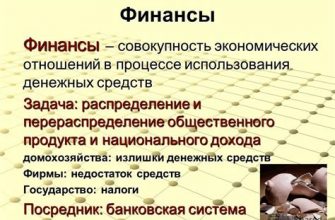

Каждый человек стремится управлять своими средствами так, чтобы обеспечить себе финансовую стабильность и благополучие. В этом процессе важно учитывать, что различные инструменты финансового рынка могут оказывать значительное влияние на состояние вашего бюджета. Понимание и правильное использование таких инструментов может значительно изменить ваше финансовое положение, открывая новые горизонты и возможности.

Взаимодействие с финансовым рынком требует знаний и умения разбираться в его тонкостях. Это позволит не только эффективно использовать имеющиеся ресурсы, но и минимизировать возможные риски. Правильный подход к выбору и использованию финансовых инструментов может стать ключом к вашему успешному финансовому будущему.

В данной статье мы рассмотрим, каким образом можно эффективно управлять своими ресурсами, используя особенности финансового рынка. Вы получите информацию о том, как оптимизировать свои действия, чтобы максимально использовать возможности, которые предоставляет рынок, и как не допустить распространённых ошибок.

Влияние акций на доходы

Вложения в ценные бумаги могут оказать значительное влияние на уровень доходов, открывая новые возможности для получения прибыли и создания источников пассивного дохода. Такой подход позволяет инвесторам не только увеличивать свои капиталы, но и диверсифицировать источники дохода, что может улучшить финансовую стабильность.

При анализе воздействия на доходы важно учитывать несколько ключевых факторов:

- Дивиденды: Регулярные выплаты от компаний могут стать важным источником дохода. Дивиденды обычно представляют собой часть прибыли компании, распределяемую между акционерами, что способствует дополнительному поступлению средств на счет инвестора.

- Рост стоимости: Увеличение стоимости акций компании может привести к значительным финансовым выигрышам при их продаже. Такой подход предполагает, что покупка акций по низкой цене и продажа по более высокой может принести существенную прибыль.

- Рынок и сектор: Разные сектора экономики и рыночные условия могут оказывать различное влияние на доходность акций. Важно учитывать рыночные тренды и состояние экономики для правильного прогнозирования потенциальных доходов.

Каждый из этих факторов может по-разному отражаться на доходах инвестора. Поэтому грамотный подход к управлению инвестиционным портфелем, тщательный анализ и мониторинг текущих трендов являются ключевыми для достижения желаемых финансовых результатов.

Оценка рисков при инвестициях

В любом процессе управления денежными средствами присутствует элемент неопределенности, который может повлиять на общий результат. Задача инвестора заключается в том, чтобы предугадать возможные негативные сценарии и минимизировать их влияние на инвестиционный портфель. Для этого необходимо проанализировать потенциальные угрозы и тщательно рассмотреть их возможные последствия.

Одним из ключевых аспектов оценки рисков является диверсификация активов. Этот метод позволяет распределить вложения между различными активами, чтобы уменьшить вероятность значительных убытков в случае неблагоприятных изменений на финансовом рынке. Важно помнить, что диверсификация не исключает риски полностью, но значительно снижает их воздействие.

Также следует учитывать волатильность рынка, которая выражается в частых колебаниях цен на активы. Высокий уровень волатильности может привести к значительным финансовым потерям, если не провести тщательный анализ и не принять необходимые меры по защите капитала. Регулярный мониторинг рыночной ситуации и корректировка инвестиционной стратегии помогут смягчить влияние таких колебаний.

Нельзя забывать и о макроэкономических факторах, которые также могут повлиять на стабильность инвестиций. Политическая нестабильность, изменения в экономической политике и глобальные экономические тенденции оказывают непосредственное воздействие на состояние финансовых рынков. Следует отслеживать такие события и учитывать их в процессе формирования инвестиционного портфеля.

Наконец, анализ рисков требует регулярного пересмотра инвестиционных решений и оценки их соответствия текущей рыночной ситуации. Гибкость и способность адаптироваться к меняющимся условиям помогут инвестору успешно управлять рисками и достигать поставленных финансовых целей.

Стратегии диверсификации активов

Разделение капитала между различными типами активов представляет собой один из ключевых элементов успешного управления богатством. Это позволяет снизить риски и достичь стабильного роста. Важно понимать, что диверсификация помогает уменьшить воздействие неблагоприятных условий на общий портфель, обеспечивая таким образом более сбалансированный и безопасный подход к накоплению и увеличению средств.

Первый шаг в разработке стратегии диверсификации – это определение своего инвестиционного горизонта и уровня терпимости к рискам. Определив эти параметры, можно приступить к распределению активов по различным категориям, таким как облигации, недвижимость, товарные рынки и другие инвестиционные инструменты. Каждый тип активов обладает своими особенностями и может быть более или менее подвержен колебаниям в зависимости от экономической ситуации.

Второй важный аспект – регулярный пересмотр и корректировка распределения. Рынок постоянно меняется, и то, что было актуально в прошлом году, может не соответствовать текущим условиям. Рекомендуется проводить регулярные анализы и пересмотры своего портфеля, чтобы адаптировать его к изменяющимся условиям и целям.

Третий момент касается выбора правильных инструментов для диверсификации. Инвесторы могут выбирать из множества вариантов, включая индексные фонды, биржевые фонды, прямые инвестиции в недвижимость и другие. Каждый инструмент имеет свои преимущества и недостатки, поэтому важно тщательно исследовать их перед принятием решения.

Таким образом, эффективная диверсификация активов требует осведомленности и тщательного планирования. Она позволяет не только защитить капиталы от неожиданных изменений на рынке, но и создать устойчивую финансовую основу для будущего роста и стабильности.

Оценка рисков при инвестициях

В процессе выбора активов для вложений важно тщательно анализировать потенциальные угрозы и неопределенности, которые могут повлиять на результат. Каждый инвестиционный выбор сопровождается определенным уровнем риска, который требует понимания и оценки для предотвращения возможных убытков и достижения намеченных целей.

Разновидности рисков включают в себя рыночные колебания, экономические изменения, а также внутренние факторы, связанные с конкретной компанией или сектором. Адекватная оценка данных рисков позволяет инвестору заранее подготовиться и разработать стратегии для минимизации возможных негативных последствий.

| Тип риска | Описание | Методы снижения |

|---|---|---|

| Рыночный | Связан с колебаниями рыночных цен и спроса. | Диверсификация портфеля, использование стоп-лоссов. |

| Экономический | Влияние макроэкономических факторов, таких как инфляция или изменения в налоговой политике. | Анализ экономических тенденций, корректировка инвестиционной стратегии. |

| Специфический | Риски, связанные с конкретной компанией или сектором. | Тщательная оценка финансового состояния компаний, мониторинг корпоративных новостей. |

Общий подход к оценке рисков включает в себя анализ потенциальных угроз, регулярный пересмотр и корректировку стратегии на основе текущих условий и новых данных. Это помогает обеспечить более устойчивое управление активами и достичь стабильного роста.

Оценка рисков при инвестициях

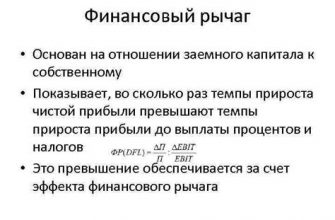

При управлении капиталом важно учитывать множество факторов, которые могут повлиять на конечный результат. Прежде всего, необходимо понимать, что любое вложение сопряжено с определенной долей неопределенности. Эффективная оценка потенциальных рисков помогает не только минимизировать возможные потери, но и определить наиболее выгодные стратегии для достижения желаемых целей.

Для надлежащей оценки рисков стоит учитывать различные аспекты, такие как волатильность рынка, финансовое состояние выбранных объектов, а также макроэкономические условия. Оценка рисков должна быть многогранной и включать анализ не только текущих, но и потенциальных будущих обстоятельств, которые могут повлиять на результат.

Существуют различные методы и инструменты, которые помогают в этом процессе. Например, анализ чувствительности позволяет определить, насколько изменения в ключевых переменных могут повлиять на итоговые показатели. Риск-менеджмент включает в себя стратегии, направленные на снижение потенциальных потерь и управление существующими рисками.

Основной задачей при оценке рисков является выработка подходов, которые помогут защитить свои вложения и повысить их доходность. Правильное понимание и оценка возможных рисков является ключом к успешному управлению своим капиталом и достижению стабильных финансовых результатов.